香港ETF市场:通向全球投资的门户

导语

全球交易所买卖基金(ETF)日益盛行的优势能够满足投资组合多元化的需求。香港ETF市场提供多种资产类别、多币种的产品以及风险管理工具的生态圈,是全球资产配置的理想选择。

全球交易所买卖基金(ETF)投资日益盛行的优势能够满足投资组合多元化的需求。ETF 是追踪相关资产表现的开放式基金[1],买卖方式一如买卖股票般方便。相比互惠基金,投资ETF可享受较低开支、较高的流动性和较高透明度。因此,自全球首只追踪基准股票指数的ETF于1990年推出以来,全球ETF市场一直稳步增长。全球市场上市买卖的ETF数目与日俱增,相关资产已由股票扩展至债券、大宗商品及各个资产类别。

香港ETF市场可说是通向全球投资的门户。香港ETF产品涉及全球市场多元化的相关资产类别,还有成熟的机构投资者支持市场的流动性。这个市场有来自世界各地的发行商与投资者,整个生态圈造就了香港ETF市场的发展。对投资者来说,它有多种货币买卖单位的选择,以及相关风险管理工具配套齐备等的优点。如果中国内地与香港的ETF市场有机会互联互通,内地投资者可以更便捷有效的方式进行全球资产配置。

全球ETF风起云涌

全球ETF的数目在2019年底达到6970只,创历史新高(2018年底为6474只),其资产管理规模达到6.18万亿美元(2018年底为4.68万亿美元)(见图1)。2010至2019年,其资产管理规模的复合年增长率约为20%。

ETF所涉及的相关资产类别中,股票占绝大多数。在2019年第三季末,交易所买卖产品(ETP)[2](主要是ETF)中,股本证券占资产管理规模总额约76%,金额达4.4万亿美元,其中美国股票占2.6万亿美元。就定息ETP而言,近年来其资产管理规模的占比和金额均稳步增长。截至2019年第三季末,定息ETP约占所有ETP资产管理规模总额的20%,金额达1.1万亿美元;大宗商品及其他类别则约占所有ETP资产管理规模总额的4%,金额约为2,380亿美元。

近年来全球ETF市场的产品频频推陈出新,扩大了各地的投资机遇主要包括以下7个。

1. 智能型投资策略(smart beta)ETF:追踪指数表现,按若干宏观或风格因素调整投资组合成分。这些因素包括规模、价值、动力及质素(基础指标的组成部分)等。

2. 主动型ETF:追踪目标基准指数,容许偏离基准指数对行业分配的变动、调整的时间及相关指数本身,以产生更高的潜在回报。

3. 人工智能崛起:包括追踪机械人及人工智能股票的全球指数ETF,以及根据人工智能系统对市场数据的解读、以人工智能操作的ETF追踪未来很可能跑赢大市的股票和证券。

4. 杠杆及反向(L&I)产品:以期货或掉期放大相关指数的回报率,或提供与相关指数相反的回报。

5. 环境、社会及管治(ESG)投资:追踪、支持个别经济体中与可持续发展和绿色金融相关的股票指数或债券指数的表现。近年来ESG投资越来越受注目,越来越多的资产管理人把ESG因素纳入投资考量,但不同资产管理人对ESG评估有不同的定义和框架。

6. 定息ETF:除了涉及美国国债的ETP的资产管理规模有所上升,追踪新兴市场债务(不包括公司债券)的ETP的资产管理规模也有增长,这可能受益于离岸投资者通过“债券通”对内地债券的投资,推动中国债券获纳入全球债券指数而带来的增长。投资者对债券ETF的兴趣增加,其中一个原因可能是投资债券ETF的资金效率比直接购入相关债券更高[3]。

7. ETF跨境上市:ETF跨境上市(或相互认可)可扩大个别市场投资者可投资的资产类别。

ETF产品得以在全球市场发展的契机之一是迎合机构投资者分散投资的需要。 根据2017年一项调查,51%的全球机构(相对于39%的亚洲机构)将(依据核心及战术策略进行的)资产配置评为购买ETF的最重要考虑因素[4]。调查发现ETF的其他用途包括:风险管理或对冲、重新调整或过渡性配置、过渡期内的中期性超额回报部署、为减低闲置现金而进行现金股票化、为提供流动性而作为“流动性袖子”(liquidity sleeves)及风险管理(例如透过L&I产品)。

香港ETF市场:全球投资的平台

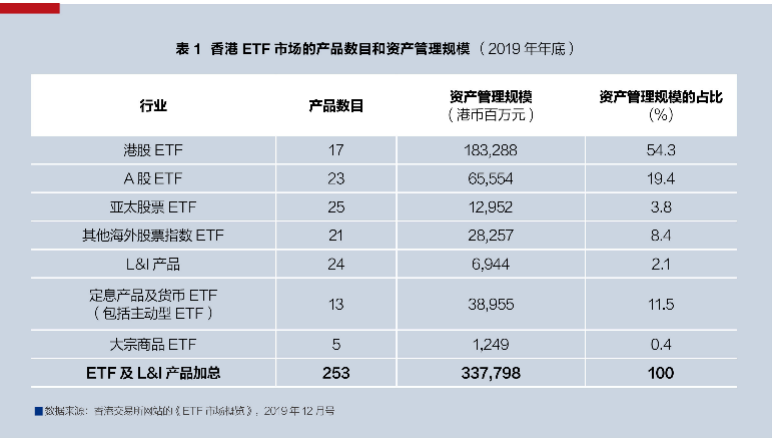

香港一直是亚洲领先的ETF市场之一,1999年便有第一只ETF发行,是亚太区(日本除外)最先发行及买卖ETF的市场。现在香港ETF市场切合全球投资者所需,已发展成为汇聚全球市场多元化资产,且兼容多种交易货币的交易平台。香港ETF的总资产管理规模于2019年年底约为3,378亿港元,于2019年的平均每日成交金额约为41亿港元(约占证券市场总成交金额的5.7%)。

经过二十年,香港ETF市场已发展成一个吸引全球投资者的投资平台,让全球投资者能以不同货币投资于多种资产类别,包括本地及全球股票、定息产品和大宗商品。香港的ETF不仅以港元买卖(占ETF及L&I产品总数的62%[5]),亦可以美元(占总数的18%)及人民币(占总数的20%)进行交易。

1. 股票ETF:覆盖至少80%的全球股票市场[6],包括追踪中国内地A股、香港股票、亚太股票及其他海外股票的ETF。香港的ETF包括以下几类:

i. 港股ETF: 追踪恒生指数及其他香港指数,有些具有智能型投资策略因子;

ii. A股ETF :不仅有追踪内地旗舰指数的ETF,亦有追踪MSCI及富时等全球指数供货商编制的A股指数的ETF;

iii. 亚太股票ETF : 追踪印度、印度尼西亚、日本、韩国、马来西亚、菲律宾、新加坡、中国台湾及越南的股票指数;

iv. 其他海外股票指数ETF :追踪美国股票、欧洲股票及一些新兴市场(如巴西及俄罗斯)的股票,其中包括全球首只追踪纳斯达克中国新经济公司海外50指数(涵盖于中国香港及美国上市的内地新经济公司)的ETF(于2018年9月推出)。

2. L&I产品:提供相当于香港及海外股票指数最多±2倍的表现。

3. 定息产品及货币ETF:追踪内地及亚太市场的优质债券以及港元及美元货币市场的表现。

4. 大宗商品ETF:追踪全球市场黄金及原油价格。

5. 主动型ETF:香港监管当局于2019年1月起接受主动型ETF的申请。首只主动型ETF(追踪美元货币市场)于2019年6月18日上市[7]。

香港ETF市场:作为全球配置门户的吸引力

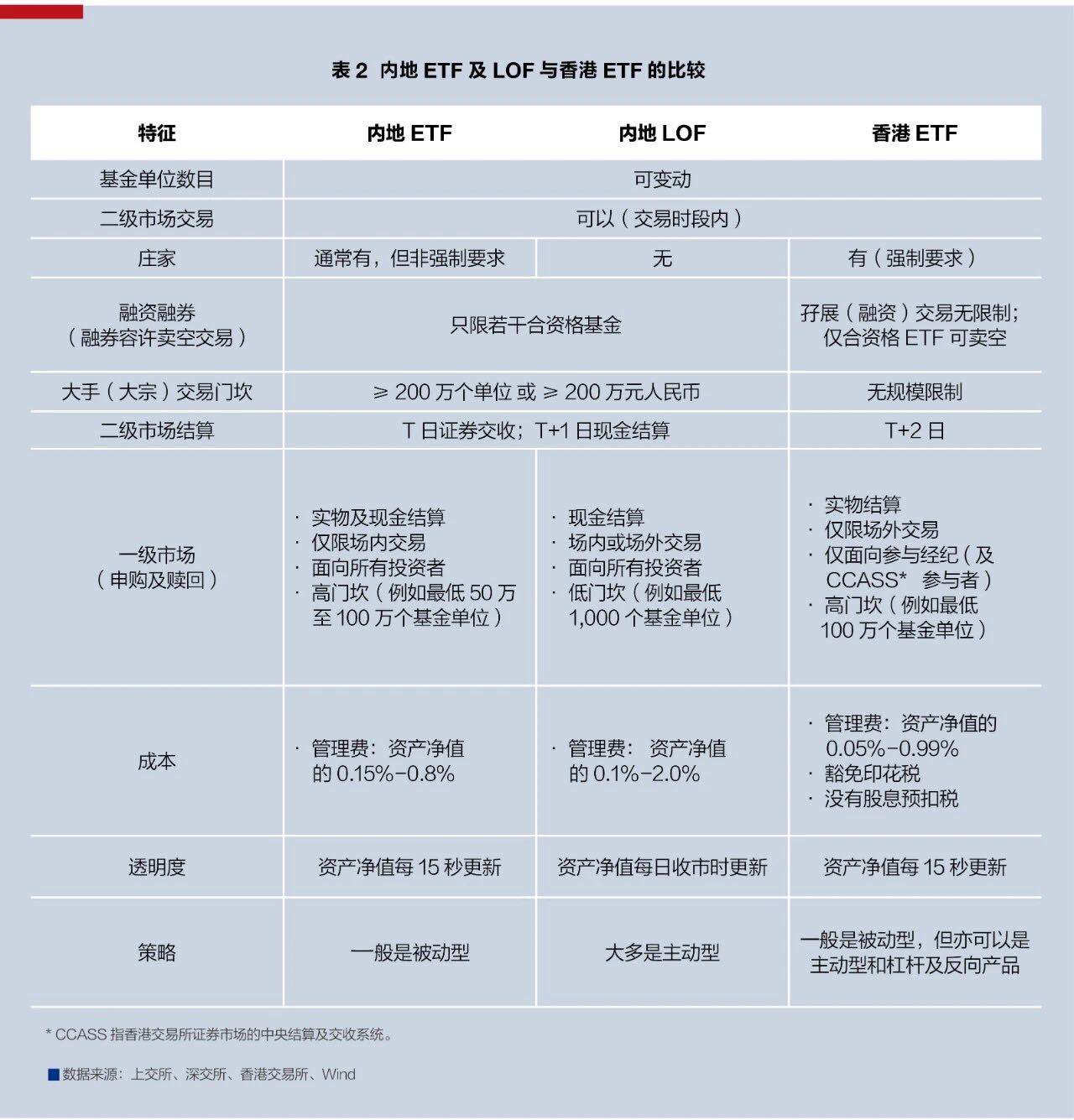

第一,虽然内地投资者投资ETF的兴趣不断提升,但大部分ETF和上市开放式基金(LOF)只追踪国内资产,而且只以人民币交易,这可能意味着内地的基金投资者对资产多样化有所需求。然而,内地的基金投资者若要投资全球资产,目前仅可通过QDII计划与香港的基金互认协议,以及数只跨境上市的日本指数ETF。相比之下,香港市场的ETF追踪大量亚太及海外的股票以及其他全球资产类别,包括定息产品、货币及大宗商品。这些ETF产品都可以是内地投资者的另类选择。

第二,除了提供多种资产类别的投资选择,香港ETF市场拥有广阔的机构投资者基础。机构投资者的成交额于2016年至2017年上半年期间占香港ETF总成交额的81%以上,而ETF的每笔交易平均金额由2007年的224,000港元倍增至2017年上半年的459,000港元[8]。机构投资者在香港ETF市场的高参与度可能是由于香港有越来越多的全球资产管理人—— 香港获发牌的资产管理公司由2016年年底的1,300家增加至2018年年底的1,643家[9]。

第三,香港ETF设多个货币柜台,便利资产管理人的配置。香港ETF能以多种货币交易,包括港元、人民币和美元。香港市场允许发行并买卖以人民币计价追踪内地上市证券的ETF。香港交易所自2012年8月扩大其“人证港币交易通”所支持的产品类别范围后,以人民币买卖的ETF的交投得以获得支持[10]。有些追踪美国证券及环球指数的ETF,除了以港元及人民币交易外,还可使用美元进行交易,使投资者能采用不同货币交易,丰富了投资选择。

第四,香港的风险管理产品生态圈切合ETF投资者的需要。要对冲香港ETF的市场风险,市场上有五大(按成交额计算)ETF[11]的股票期货及期权可予买卖。投资者也可买卖恒指及恒生国企指数的指数期货及期权,以及中华交易服务中国120指数和MSCI亚洲除日本净总回报指数的指数期货合约,用以对冲与香港、内地以及亚洲股票指数相关的ETF市场风险。香港市场这些对冲工具的优点备受市场参与者认可,而他们建议进一步开发更多期货及期权产品来对冲多元化的相关资产。至于黄金ETF,香港市场提供以美元及人民币(香港)计价的黄金期货产品,可用以对冲金价波动的市场风险。若要对冲ETF的货币风险,香港市场则有可交收美元兑人民币(香港)的货币。

期货及期权,以及多种人民币(香港)的现金结算货币期货,可供投资ETF的港元、人民币及美元柜台的投资者采用。

注释:

[1] 开放式基金是可申购及赎回基金单位的投资基金。投资者可直接向基金经理买入基金单位。

[2] 资料来源:《BlackRock全球ETP现况:季度摘要》(BlackRock Global ETP Landscape: Quarterly Highlights),载于BlackRock网站,2019年第三季的报告。ETP包含ETF及其他ETP,当中包括交易所买卖工具(ETV)、交易所买卖票据(ETN)及凭证。根据ETFGI的数据,ETF的资产管理规模于ETP的资产管理规模中的占比在2005年至2019年期间的每年年底介乎89%至98%之间。

[3] 见“机构增加涉足于亚洲ETF市场” (“Growing an institutional footprint in Asia’s ETF market”),载于Risk.net,2018年11月19日。

[4] 资料来源:《机构ETF买卖的全球趋势》(“Global trends in institutional ETF trading”),简街资本(Jane Street)委托进行的调查报告,载于Risk.net,2017年10月5日。调查得到210家机构响应,美国、欧洲及亚洲分别占86家、79家及45家。

[5] 资料来源:香港交易所网站上ETP证券名单的网页。2020年1月资料。

[6] Vanguard所发行的香港上市ETF已覆盖超过80%的全球股票市场(2018年3月底数字)。资料来源:“领航推出全港最全面的中国股票ETF”,Vanguard新闻稿,2018年5月10日。

[7] 资料来源:“香港交易所欢迎首只主动型ETF上市”,香港交易所新闻稿,2019年6月18日。

[8] 资料来源:“证监会2018年ETF论文”。

[9] 资料来源:证监会的2017年及2018年《资产及财富管理活动调查》,载于证监会网站。2018年的报告简称为《证监会2018年资产管理调查》。

[10] 见香港交易所通告《于 2012 年 8 月 6 日扩大“人证港币交易通”支持的产品类别》(2012年7月30日)。

[11] 包括五只分别追踪富时中国A50指数、沪深300指数、恒指及恒生国企指数的ETF。资料来源:香港交易所。

*文中观点仅仅代表作者个人的看法,不代表任何机构的意见。本文所有数据及分析只属信息性质,不能倚赖。本文概不构成亦不得视为投资或专业建议。本文数据已力求准确,但若因此等数据不确或遗漏引致任何损失或损害,香港交易所及其附属公司、董事及雇员概不负责。编辑:蒋骋。