2021年A股市场的投资机会在哪里?

导语

强者恒强的追涨效应使机构投资的行业分布趋于集中,而行业估值分化可能会加大个人投资者追涨杀跌的风险。

2020年:估值变化主导的结构性行情

作为反映市场投资情绪的重要指标,沪深300指数的市盈率自2020年6月起整体上涨,在大盘估值被拉高的背后,是不同行业的估值呈现出两极分化的态势。科技与消费行业估值领跑,银行、房地产、建筑装饰和农林牧渔等传统板块的估值接近历史底部。

具体而言,计算机、国防军工、休闲服务等市场关注的热点行业估值水平领跑大盘,并呈现不同程度的泡沫化趋势。金融、房地产、建筑等传统强周期性板块和农林牧渔的估值在经济下行和政策调控等因素作用下持续走低。休闲服务、商业贸易等旅游商贸主题板块受疫情影响较深,估值于第一季度接近历史最低位,2020年6月以来伴随经济复苏开始回升。从不同板块的估值来看,科技和消费板块大受追捧,汽车、食品饮料、纺织服装和休闲服务板块的估值纷纷跃入高位,其中休闲服务板块估值回升速度与当前市盈率百分位均位列所有行业之首(见图1)。

2021年:业绩主导的每股收益行情

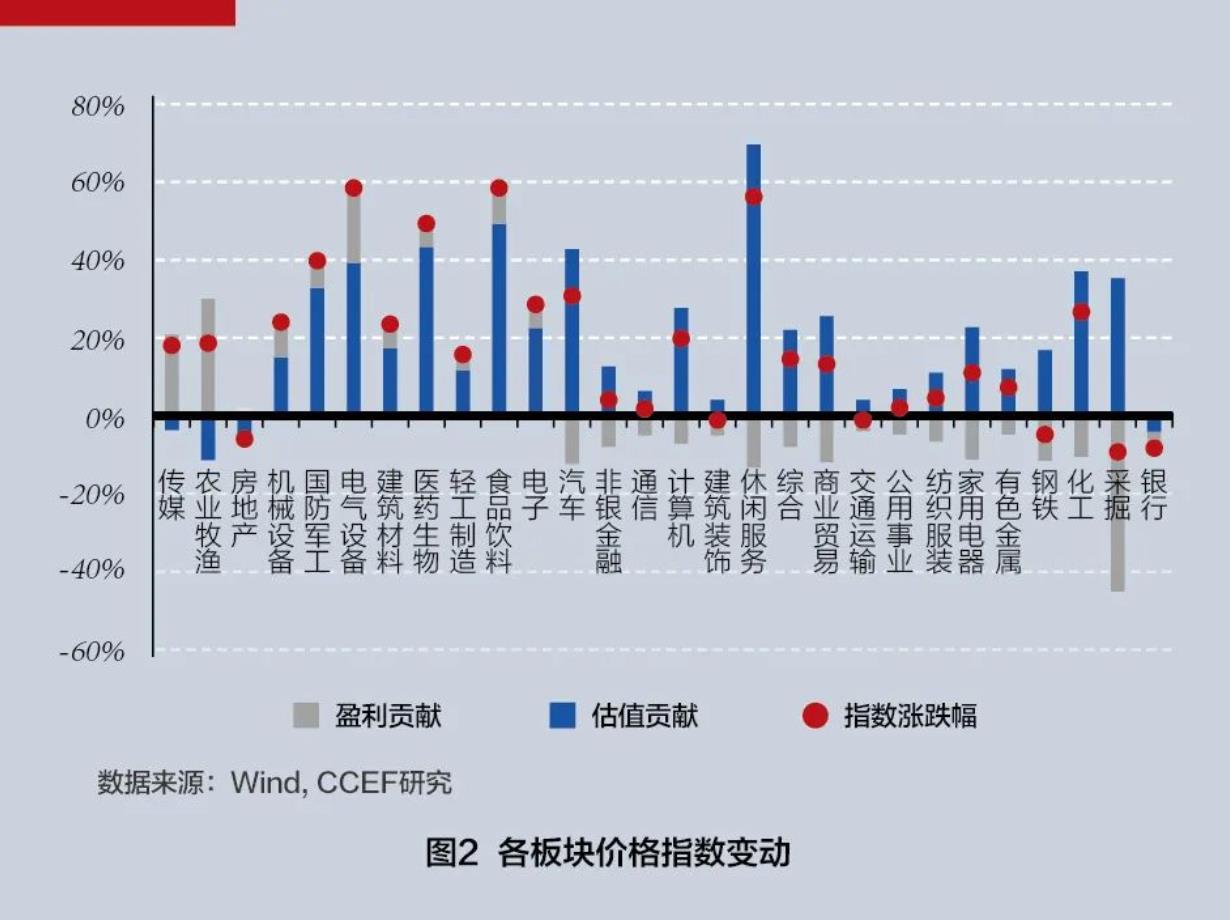

通过对2020年前三季度28个行业价格指数变动率及其影响因素的分析,我们发现传媒、农林牧渔和房地产等3个板块盈利增长,估值下行。其中,传媒板块受互联网影响较大,业绩预期不稳定,估值也相应起伏较大;房地产板块受持续收紧的楼市调控政策和监管新规影响,市场对其未来的发展预期不乐观,估值因而一路走低。农林牧渔板块在2020年前三季度持续盈利,上半年板块内上市公司净利润同比增长217%,但股价没有反映出这些盈利增长。由于农林牧渔相关产品需求长期稳定,业绩确定性较强,目前估值接近历史最低位,存在较大的上涨空间(见图2)。

与此同时,机械设备、国防军工、电子、医药及食品饮料、轻工制造等8个板块盈利增长的同时估值也相应上升。得益于行业的快速增长,机械设备、电气设备、国防军工、电子和医药生物前三季度净利润都呈现两位数的增长;建材板块与轻工制造板块净利润同比增长由负转正,其中轻工制造行业受益于国内消费复苏与外贸出口进一步回暖,估值在目前的低位上有进一步上行的空间。

食品饮料板块上半年净利润同比增幅不及往年,但由于必要消费品在经济下行压力中具有高度韧性,其股票受到市场的一致追捧,目前估值处于高位,价格泡沫风险在增大。

医药生物板块前三季度股价一路上行,估值泡沫不断增大。2020年10月,由于全国医疗器械集中采购制度的推出,市场对医药板块的盈利成长预期发生了较大的变化,一些医疗器械企业的股价因此急转直下。此外,新冠肺炎疫苗的成功推出,也使得一些疫情概念股的涨势出现了一定的调整。但由于医药行业具有较高的专利壁垒,容易出现头部企业优势明显,医疗器械的集中采购会进一步强化这种优势。头部企业在盈利预期调整过后,随着其市场份额的扩大,股票价格仍然有修复空间,而非头部企业未来可能面临业绩与估值双双下行的压力。

与医药板块类似,计算机随着行业发展同样显示出头部企业与其他企业分化的集中效应。过去两年中计算机板块的估值长期在高于60%的分位波动,2020年以来,在科创板的比价效应下,估值持续上升。随着反垄断法的出台、执行和集采制度的落实,对独角兽和医药板块的盈利预期将发生一定调整,一些头部企业的估值溢价大概率将趋于回落。

此外,工业板块集中了较多热门主题的成长股,估值在“科技概念”的光环中居高不下;实际消费复苏程度低于预期也使得消费服务业的高估值面临较大的回调压力。

银行是唯一盈利与估值变动同步下行的板块。受疫情波及,上市银行上半年不良率环比增加10.19%,净利润首次出现负增长,同比下跌9.1%,2020年年初至12月市盈率累计下跌体现了市场对银行板块的坏账预期。但从财务报表的数据来看,银行业利润下滑主要受拨备计提力度加大的拖累。2020年,上市银行的拨备覆盖率相较2019年末上升11.4%,目前高达204.33%,大幅高于120%的监管要求。与此同时,大部分商业银行的拨贷比在3%~5%,也大幅高于1.5%的监管要求。如果剔除拨备变化影响,上半年上市银行的净利润同比增幅6.5%,实际业绩并未有显著恶化,由此可以预期,银行未来的利润释放空间大概率将提高该板块的估值。

因此,从正常的市场逻辑看,2021年将是业绩主导的EPS行情,低估值且业绩预期稳定的板块投资机会相应较大。目前被严重低估的银行、农林牧渔、轻工制造等板块或有较大的投资机会。

行业估值分化或加大投资风险

由投资者情绪主导的资本市场,从短期波动来看,股价走势与基本面背离的情况多有发生。就目前的A股市场而言,市场对未来消费(尤其是可选消费)升温的过度乐观预期和对风口行业成长性的追捧是导致目前一些板块估值高企的主要原因。强者恒强的追涨效应使得机构投资的行业分布趋于集中,而行业估值分化可能会加大个人投资者追涨杀跌风险。

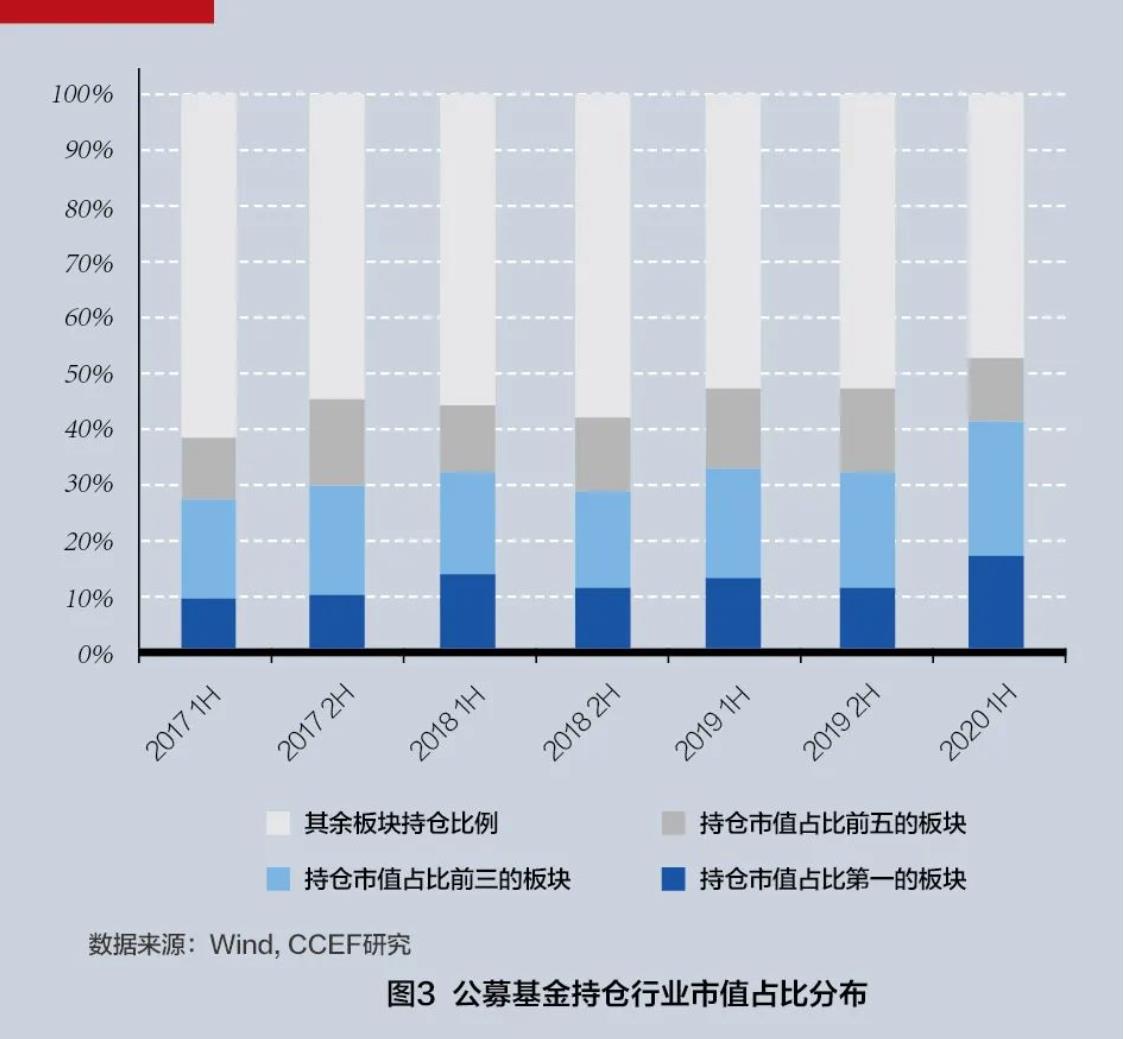

首先,从公募基金持仓情况看,2020年中报显示,公募基金在医药生物、电子、食品饮料和计算机四个板块的投资市值占机构股票投资总市值近50%,从另一个角度印证了这四个板块的股价上涨和机构资金的“集中青睐”有关,而机构的集中青睐非常容易催生估值泡沫。一旦业绩预期落空,或估值溢价出于种种原因回调,机构集中减持,板块面临巨大的价格下行压力,追涨的投资者或被套牢。

其次,上市新股也是估值泡沫的生产基地。由于新股预估发行市盈率受限,通常低于同业估值水平,因此热门板块新股上市之初往往遭哄抢。2010年前三季度在主板上市的公司发行市盈率多为所属板块估值的1/3至2/3,纳入同业指数后,绝大多数的新股估值增长率都跑赢所在板块,例如医药生物行业,新股的平均市盈率最高可涨至同期板块估值的6倍。因此,新股吸引了大量资金,导致平均中签率低于1%。通常而言,注册制下,新上市公司的成长模型难以预估,与成熟的上市公司相比,业绩具有更大的不确定性。一旦业绩预期落空,追涨的投资者将成为其价格泡沫破灭之际的牺牲品。估值泡沫增长越快,追涨的投资风险越大。

*本文仅代表作者个人观点,不作为投资建议,编辑:潘琦。