债券市场引领人民币的国际化之路

导语

一国货币国际化的程度与该国债券市场发展的国际化程度息息相关。

有关人民币国际化的讨论一直存在。人民币的国际化,顾名思义,就是要求人民币作为国际性的货币被国际社会尤其是政府部门和私有部门广泛使用。拥有国际化的货币对中国有什么好处?首先,人民币的国际化便于跨境交易,降低汇率风险。大量的跨境交易还会扩大金融机构的业务,有利于进一步推动金融改革。其次,货币发行本身会带来铸币税的收入。最后,国际化的货币有利于塑造大国形象,与中国目前的经济实力相匹配。

当然,人民币的国际化也会带来相应的负担。人民币国际化后,人民币的发行不仅需要满足国内的需求,还要满足大量的国外需求,给宏观政策的制定带来一定的挑战。国际化的货币需要承担相应的责任,尤其是在全球性的金融危机时期。除此之外,国际化的货币还要求一整套相匹配的制度环境。对中国来说,要达到这一要求,至少要实现资本项目的自由化和人民币的可自由兑换。而目前,中国还没有达到这些条件,仍需进一步的改革。

当前中国人民币国际化的程度如何呢?我们可以从货币的三个职能角度来分析:

首先,是货币的计价功能。尽管中国在主要的大宗商品市场中是重要的消费者,但目前国际大宗商品中使用人民币进行计价的还非常少。

其次,是货币的交易媒介职能。目前人民币交易的最大使用方是与中国相关的贸易,而美元是全球贸易中重要的交易媒介,在这一方面人民币与美元还有一定差距。

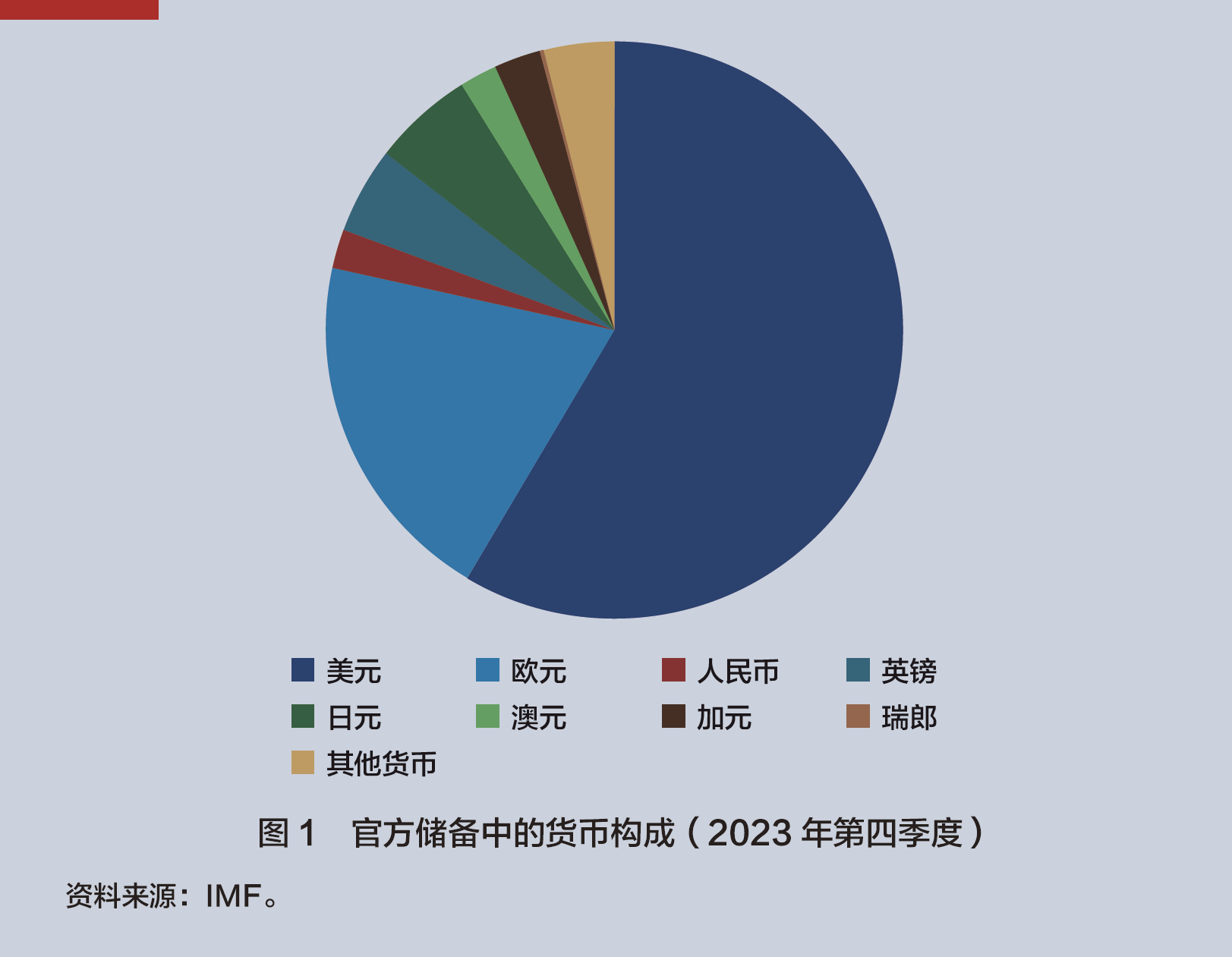

最后,是货币的储值功能。目前人民币的计价资产的国际参与度还不够高,这一点从官方储备中人民币的使用程度就可以明显看出(见图1)。

综合来看,人民币国际化的程度相对较低,其中有多方面原因,外国投资者对人民币的使用主要是考虑到全球资产配置的需求。

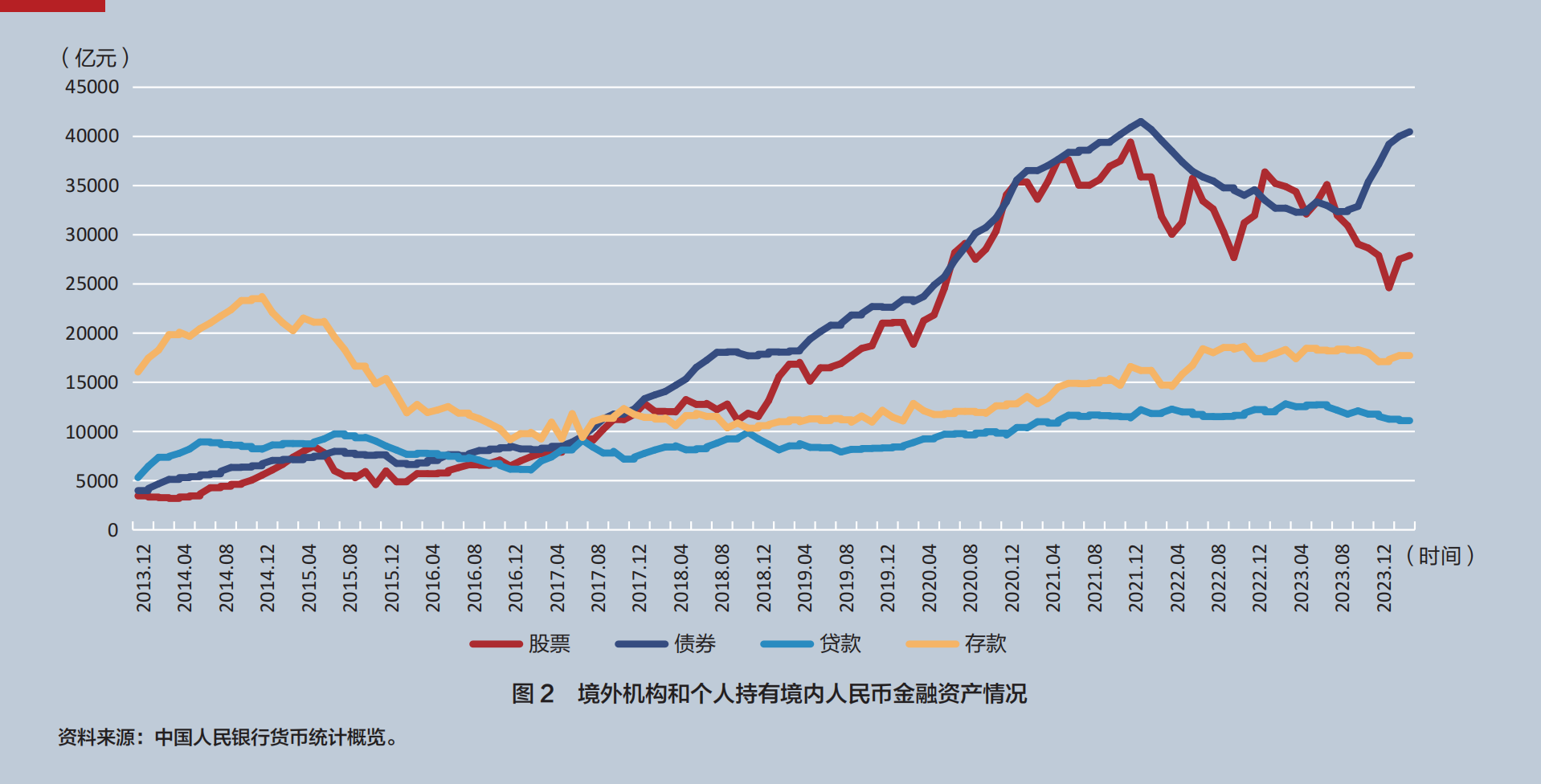

从数据来看,境外投资者对人民币债券与股票资产的需求逐年增加(见图2)。相对于股票市场来说,债券市场的发展与货币的国际化息息相关。不同于股票资产,国债通常提供稳定的到期收益率,由此成为国际投资者全球资产配置的重要资产。因此,一国货币国际化的程度通常与该国债券市场发展的国际化程度息息相关。

我国的债券市场国际化发展势头迅猛,经过多年改革,国际投资者逐步参与进来。债券市场的国际化最早可以追溯到2002年的合格境外机构投资者制度(Qualified Foreign Institutional Investor,QFII)。通过该制度,境外机构投资者可以通过指定的境内托管银行进行境内资金结算和交易,并在我国股票和债券市场进行投资。

我国的债券市场国际化发展势头迅猛,经过多年改革,国际投资者逐步参与进来。债券市场的国际化最早可以追溯到2002年的合格境外机构投资者制度(Qualified Foreign Institutional Investor,QFII)。通过该制度,境外机构投资者可以通过指定的境内托管银行进行境内资金结算和交易,并在我国股票和债券市场进行投资。

2005年,我国批准亚洲债券基金子基金——泛亚债券指数基金进入银行间债券市场。这是银行间债券市场继QFII之后的第一家境外机构投资者,该基金的引入成为我国债券市场开放的重要起点。

中国债券市场国际化开放的重要标志之一是与香港市场合作的互联互通机制的引入。2017年7月,债券通“北向通”正式启动,允许境外投资者通过香港市场直接投资中国内地的银行间债券市场。

“北向通”通过香港金融管理局的中央结算会员进行交易结算,允许境外投资者通过境外电子交易平台直接下达指令,提供了更为便利的交易和结算流程。

2021年9月,债券通“南向通”正式启动,允许中国内地的机构投资者投资中国香港债券市场。这一新渠道进一步加深了内地与中国香港金融市场的互联互通。“南向通”的开通使内地投资者可以通过中国香港市场交易流通的债券,这一机制有助于内地投资者分散风险,同时也为中国香港债券市场带来了新的流动性。

鉴于中国债券市场持续增长的开放趋势,中国债券也被引入到更多的债券指数中。例如,2019年4月,人民币计价的中国国债和政策性银行债券被纳入彭博巴克莱全球综合指数(BBGA)。2020年2月28日,中国国债正式纳入摩根大通全球新兴市场政府债券指数(GBI-EM)。2021年10月29日,富时罗素公司正式将中国国债纳入富时世界国债指数(WGBI)。纳入这些指数基金无疑会为中国债券市场引入更多的流动性,同时也进一步促进人民币的国际化。

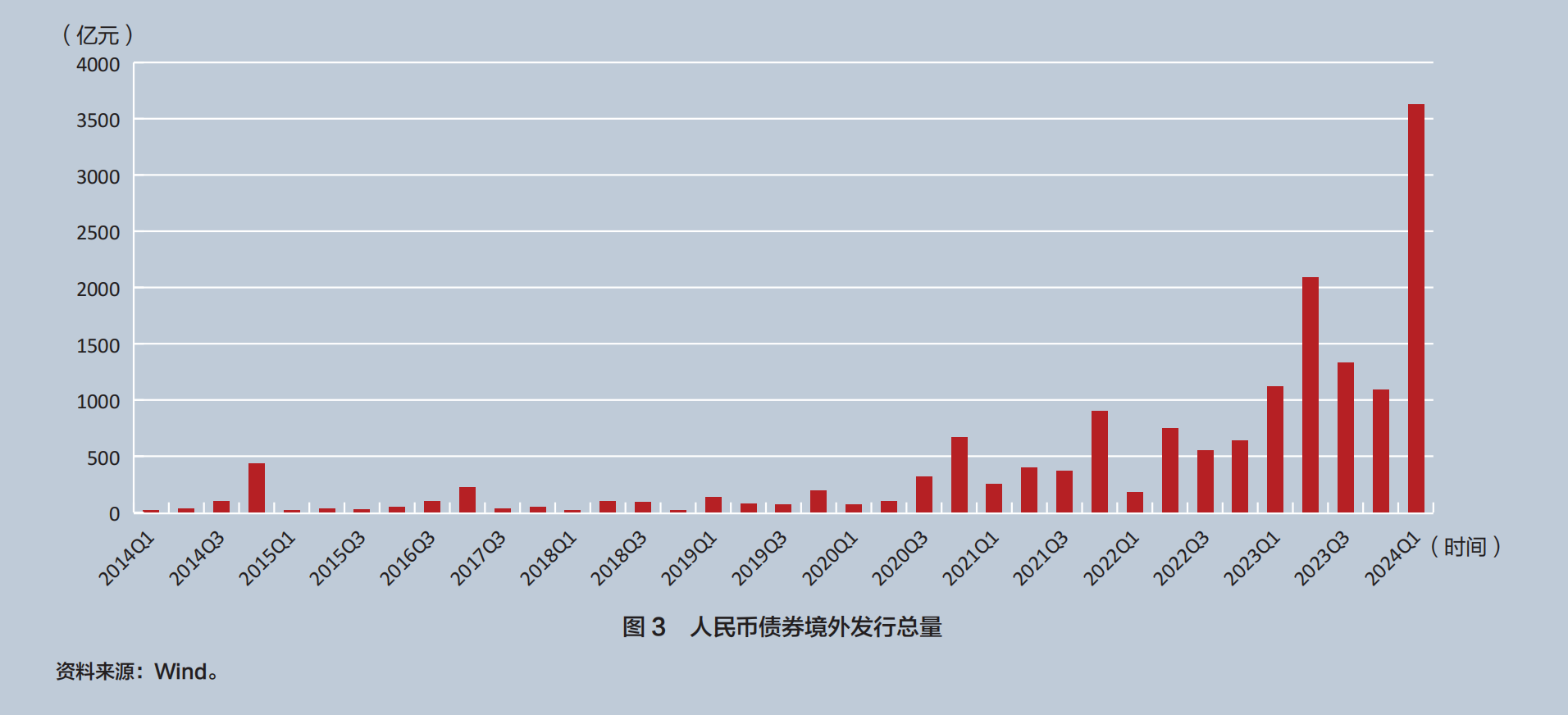

我国债券市场的国际化不仅体现在吸引境外机构和个人投资者到境内债券市场投资,人民币债券的境外发行同样在近10年来得到了长足发展,人民币债券境外发行总量逐步攀升。图3是我国人民币债券境外发行总量的趋势图,可以看出,2024年第一季度,我国人民币债券的境外发行量超过3500亿元,同比增加近2倍。

综合来看,中国债券市场的国际化与人民币国际化的步调基本一致。但在目前的国际形势之下,还有一些风险需要注意。例如,世界范围内的逆全球化引发的保护主义政策使国际性的经济金融风险增大;去“中国化”的思潮也给人民币的国际化带来不小的挑战;国内经济的转型和房地产市场的萎靡进一步给经济和金融体制改革带来了压力。这些挑战意味着短期内开放资本账户并非明智之举。对中国这样的发展中大国来说,需要稳步推进资本账户的改革,推行配套的宏观审慎性政策来保证人民币汇率和国际资本的稳定。但这些并不意味着中国应该停止债券市场的进一步国际化。恰恰相反,高质量的对外开放有利于我国宏观经济和金融市场的发展。根据笔者与合作者在2019年的研究,金融市场的开放会提升金融市场的效率,促进实体经济的有效分配。[1]对债券市场来说,积极有效地引入外国投资者,可以促进市场的完善,帮助健全、完善人民币汇率的决定机制,也有利于人民币国际化的进一步推行。当然,在此过程中,也需要宏观审慎性政策的保驾护航。

注释:

[1] Ma C, Rogers J H ,Zhou S.The effect of the China connect[EB/OL].(2019.8.8)[2024.9.29].https://www.federalreserve.gov/econres/feds/the-effect-of-the-china-connect.htm.

*本文系中央财经大学金融学院阐释党的二十大精神研究项目成果之一,并受到中央财经大学“思政+”项目资助,项目号 SZJ2304。本文仅代表作者个人观点,仅供读者参考,并不作为投资、会计、法律或税务等领域建议。编辑:潘琦。