人民币汇率贬值救不了房价

导语

在金融周期的下半场甚至更长时间,中国是否会出现房价下跌、汇率不贬的日本模式,或是房价不跌、汇率贬值的俄罗斯模式?中国的经济、金融环境有何特殊性?房价与汇率之间是否有此消彼长的关系?人民币汇率贬值为什么救不了房价?

从金融周期角度看汇率,自然联系到房价。就房价与汇率的关系而言,一个热门话题是中国将出现日本模式(房价下跌、 汇率不贬) 还是俄罗斯模式(房价不跌、 汇率贬值)的调整,言外之意是房地产价格下跌和汇率贬值存在相互替代的关系。这是一个有关资产配置与政策取向的重要问题,有必要系统性地梳理一下内在的逻辑。

两者兼具资产与商品价格双重属性

从资产配置看,资产价格的上升预期和汇率升值预期是一致的;反之则相反。两者相辅相成,背后反映的是投资者对人民币资产的需求变动。但是房价和汇率变动不是简单的资产价格对应关系,房价既是资产价格又是一个重要的商品价格,汇率也具有资产和商品价格的双重特性。从商品价格的角度看,两者往往是竞争的关系,房地产价格和房租上升,经济运行的成本增加,内部汇率升值导致外部汇率有贬值压力,反之房价下跌可能对汇率有支持作用。两个关系哪个占主导地位呢? 资产和商品市场的需求和供给机制有很大差异,更重要的是还存在政府的参与,因此并没有简单的答案。

我们首先从商品价格的属性看,什么样的机制使房价下跌可以替代汇率贬值,或者汇率贬值替代房价下跌呢? 一个可能是购买力平价或者一价定律,中国的房价和美国的房价换算成同一种货币,两者不能差距太大。按人民币对美元汇率把中国的房价换算成美元价格,再比美国的房价,就是中美房价的实际汇率,如果购买力平价成立的话,实际汇率应该呈现均值回归的态势,也就是不会偏离平均值太远。中国的房价相对美国的房价涨得太多,均值回归的形式是中国房价下跌,或者人民币对美元贬值,或者两者兼有。

但是购买力平价对非贸易品来讲是不成立的,因为不存在贸易的套利机制,而住房是典型的非贸易品。实际上,住房在一个国家内部不同的区域间也是非贸易品,这就是为什么一线城市和三线城市的房价差别很大。也就是说,从住房消费的角度来看,房价和汇率之间没有此消彼长的关系。

从投资品的角度看,房地产是资产配置的一个重要方面,投资者在不同的资产类别 (包括境外资产) 之间追求收益和风险的平衡。一个视角是房价大幅上升后其未来的预期回报率下降,投资者的配置在边际上向其他资产类别转移,如果转移到境外资产就会带来汇率贬值压力。另外,房价大幅上涨使本币资产在投资者总财富中的比例上升,本、外币资产配置失衡,人们在边际上增加对外部资产的配置,导致资金流出和本币汇率贬值。在这两种情形下,似乎汇率贬值是确定的,但房价不一定下跌。按照这个逻辑,在金融周期下半场甚至更长的时间,泡沫调整主要体现为人民币汇率贬值而不是房价下跌,也就是俄罗斯的模式。这是不是故事的结局呢? 恐怕没有这么简单。

人民币汇率贬值不能替代房价下跌

汇率和房价之间的关系最终还是要从资源配置角度来看,内部实际汇率贬值有两个途径,名义汇率贬值和房价下降,两者有一定的替代关系。理论上讲,如果汇率贬值的幅度足够大,就可以避免房价下跌。目的都是增加贸易部门的竞争力,引导资源从房地产(非贸易部门)向贸易部门转移,改善经济结构。

但这样的调整路径有两个问题:一是房地产仅是非贸易部门的一部分,高房价不仅挤压贸易部门,也挤压包括服务业在内非贸易行业,这意味着要想通过汇率变动抵消高地价和高房价的影响,贬值的幅度就要很大,这本身可能带来其他层面的结构扭曲影响。 由此也带来另一个问题,中国作为第二大经济体,其规模意味着人民币汇率大幅贬值对全球经济的冲击大,其他国家难以接受,加大我们面临的贸易保护主义压力。也就是说,从经济承受力和国际承受力的角度看,人民币汇率贬值替代房价下跌的空间有限,这是中国和俄罗斯的一个重要差别。

汇率与房价应在金融层面形成互补

从金融渠道看,汇率和房价是互补而不是替代的关系,汇率贬值预期不利于投资者对包括住房在内的人民币资产需求,同样,房价下跌预期促使投资者配置包括外币资产在内的其他资产,带来资金流出压力。这里还有一个汇率变动影响资产负债表的渠道,强化了汇率和房价之间的连带关系。具体来讲,在非政府部门对外净负债的情况下,汇率贬值带来负面的财富效应,降低其风险偏好和借贷能力,在边际上紧缩信用条件,不利于房地产价格。

但是为什么在日本的金融周期下半场,汇率升值(起码不贬值)和房价下跌联系在一起呢? 人们的投资行为往往有路径依赖,我们判断一个资产价格的未来走势需要关注其初始条件。如果投资者已经持有大量的外币资产,或者准确地说,对外净资产的规模比较大,本币若贬值,则外币资产占总财富的比例上升,降低居民进一步增持外币资产、 分散风险的动力。如果投资者对外是净负债,本币若贬值,则以本币计价的对外债务负担会增加,将导致更大的资金流出和贬值压力。

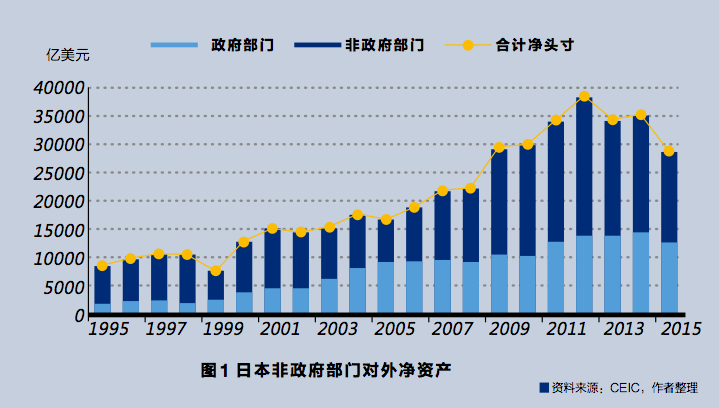

日本的私人部门在房地产泡沫和信贷扩张时期累积了对外净资产,此后对日元汇率所提供的支撑体现在两个方面:一方面,每年带来投资收益,成为常规的外汇收入;另一方面,日元对美元的任何贬值都会增加以日元计价的对外净资产,反过来限制了对外投资与贬值的压力 (见图1)。俄罗斯的情况相反,对外净负债使汇率贬值有自我强化的动力。大部分新兴市场国家都存在这个问题,对外债务不可持续往往是汇率贬值的驱动力。

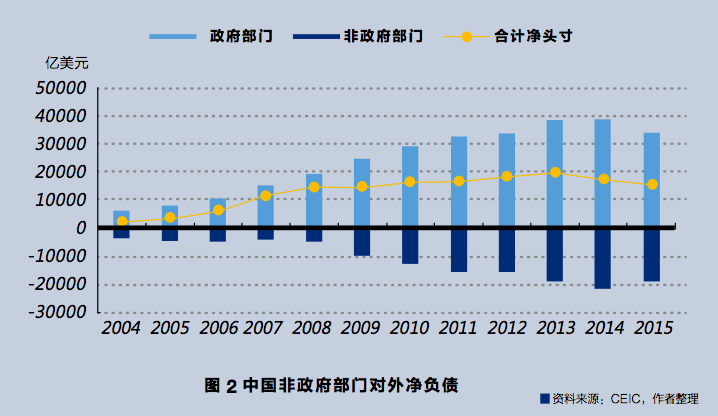

中国是像日本还是俄罗斯呢? 既像又不像。从整个国家来看,中国持有大量对外净资产,类似于日本,但对外资产在政府部门和非政府部门之间的配置失衡,非政府部门对外是净负债,政府部门对外净资产 (见图2)。这在国际上是一个较为特殊的现象,大多数国家私人部门对外净资产的情况基本代表整个国家的状况。也就是说,中国的非政府部门累积了美元空头、人民币多头,当人民币对美元汇率由升值转为贬值预期时,非政府部门为了减少损失购买美元,平仓美元空头,加大人民币贬值压力。

(本文摘选自彭文生著作《渐行渐近的金融周期》2017年6月第1版 第6章第7节“贬值救不了房价”,得到作者本人和中信出版社使用授权。)