FISF五大教授深度全景式剖析硅谷银行48小时崩塌

发布时间:2023-03-13

对此,学院五大教授——学院执行院长、金融学教授钱军,学院科研副院长、金融学教授高华声,学院金融学教授、前上交所资本市场研究所所长施东辉,学院会计学终身教授朱蕾,学院院长助理、金融学教授黄毅从多个维度深度剖析硅谷银行崩塌的根本原因及深远影响。

硅谷银行成立于1983年,主要为初创企业提供融资。它是一家州立商业银行,总部位于加利福尼亚州圣克拉拉,是联邦储备系统成员,在加利福尼亚州和马萨诸塞州拥有17家分行。截至2022年12月31日,硅谷银行的总资产约为2090亿美元,总存款约为1754亿美元。

那么,作为曾经市场的“宠儿”,硅谷银行为什么会在48小时内崩塌?

在钱军教授、施东辉教授看来,硅谷银行至少存在两大经营问题:一是存款客户类型单一,不够多元化;二是将存款的一大部分投资于有很高利率风险的中长期债券——最终导致了“被挤兑”的结果。

钱军教授进一步分析,第一个问题是过度集中的(存款)客户结构——硅谷的很多科创企业(包括上市和非上市公司)在2020年前后经历了“风光期”(当时利润高,现金流充足,给了硅谷银行大量的现金存款)后,2022年经历了自身现金流下滑,债务成本(需要更多的现金支付债务利息)高筑,所以开始从硅谷银行取回存款,到最近发现硅谷银行可能有流动性风险开始“挤兑”存款,这就迫使硅谷银行必须通过变卖资产来满足存款人的赎回, 而一旦出售按揭抵押贷款证券(MBS)和美债(如上所述,事前应该明白这些债券是面临很高的利率和久期风险的)就有了真实的损失。再加上存款流失,硅谷银行被迫于3月9日宣布进行股权融资(出售新股和优先股),希望通过股权融资来满足监管设定的资本充足率(tier 1 capital包括股权资本)。这个公告无疑是一个非常负面的信号,立刻导致了三方面的挤兑(存款客户,股票和债券的持有人),进一步加速了崩塌。第二个问题是在账上获得大量存款后,硅谷银行选择购买有利率风险的中长期债券。硅谷银行在2020年第一季度时的存款是600亿美元,到了2022年第一季度时存款已经飙升至2000亿美元。硅谷银行的金融资产有大约70%是证券,而一般银行只有10-20%的资产是证券;所购买的相当部分债券还是固定利率(而非浮动利率)的债券,这些债券非常容易受(大幅)利率变化(和久期因素)的影响;在上周“甩卖”这些金融资产时出现损失。

“很多业界专家说2022年美联储以40多年来没有见过的迅猛程度‘疯狂’加息是对硅谷银行的一次严重的‘外部’冲击,但如果硅谷银行的首席执行官、首席风险官、首席投资官等高管是金融学院的学生的话,他们至少有三门课没上过或者没学好。一是银行经营管理,其中核心的一条原则就是存款的客户结构一定要多样化,他们没掌握:硅谷科创企业的现金流的进出是正相关的—业务好的时候很多企业会‘一窝蜂’地把现金给了银行当存款,但一旦有企业开始需要现金的时候,很可能其他企业也会‘排队’来取款的;二是投资组合原理,资产组合第一个原则就是分散风险(diversify),他们的投资显然不够分散;三是对‘固定收益证券’特点的理解,在选择债券投资的时候一定要注意期限组合和利率风险的敞口,并做好风险对冲。”钱军教授从金融学教育的角度进行了深度分析。

施东辉教授对此表示赞同,并通过分析S&P Global Market Intelligence公布的两份数据指出,“在美国前100大银行中,硅谷银行拥有最糟糕的客户结构(单一的机构客户)和‘最猛’的资产久期配置。”

“答案是肯定的。”朱蕾教授表示,在2018年以前,会计准则把金融资产按照意图和目的划分为三类:一种是持有到期HTB(hold-to-maturity),一种是交易性金融资产,另外一种是可供出售金融资产。一般债券类就是持有到期,它不会受到公允价值价格的波动的影响。交易性金融资产和可供出售金融资产都要用公允价值来体现在资产负债表上。这两种金融资产划分的区别就是可供出售,虽然资产要按照公允价值计量,但是浮盈和浮亏不需要进入利润表,而是在资产负债表的所有者权益里面单独开了一个窗口,叫做“其他综合收益”。只有在卖掉可供出售金融资产时会影响到利润表,而平时公允价值的波动是不会造成利润表的波动的。所以银行利用这一套会计政策来对利润进行“管理”(或者说“操纵”),操纵的方法就是银行可以把大量的金融资产划分为“可供出售”,所有的浮盈浮亏都藏在所有者权益里面。当一家银行今年的利润不够的时候,可以卖一部分有浮盈的金融资产;当这家银行今年的利润很高的时候,可以卖一部分有浮亏的可供出售金融资产;所以这是一个很大的漏洞。为了堵这个漏洞,2018年有了新的金融资产会计准则,去掉了可供出售金融资产,但是还是有持有到期和交易性资产,不过相对比以前的旧的会计准则,新的会计准则更严格的界定什么叫持有到期。如果一个债券组合中包含权益类产品的话,那么这样的债券就会被定义为“非纯粹的持有到期资产”,也需要用公允价值计量。新的会计准则去掉了可供出售金融资产这一划分,等于是把原来操纵利润的漏洞给堵上了。

再来看硅谷银行,朱蕾教授进一步分析,他们持有大量的HTB(hold-to-maturity,持有至到期)的债券类资产(包括按揭抵押贷款证券MBS和中长期美债),如果他们能“扛住”不卖并持有到债券的到期日,就不用出现账面浮亏,也不用变成真实的亏损,到期的时候没有本金损失的风险。问题是硅谷银行等不到那天,就被迫出售所持有的金融资产,产生了亏损,并引发了新的一轮大规模挤兑。

高华声教授表示,美国有庞大的“债券抵押贷款”市场,硅谷银行持有的债券只要不卖,就不会“亏”,正常情况下他们可以用手中的按揭抵押贷款证券(MBS)和国债作为抵押向第三方借款;借款可以做短期,也可以做中长期。当硅谷银行账上钱不够了,他们通过卖股票去融资,为什么不去借钱呢?因为,上面提到,美国去年以来整体的利息水平上升很快,而且发生了短期贷款利率比中长期还高的“倒挂”现象,换言之,如果要做些短期融资的话,成本不低,所以不是那么容易能借到钱。

此外,还有一个重要的原因导致硅谷银行借款之路困难重重。钱军教授结合2008-2009年雷曼兄弟倒闭后一系列现象分析,一个“安全”的银行做抵押贷款问题不大,但硅谷银行自身存在“能否活下去”的问题。所以,包括银行间的借贷的市场对硅谷银行倒闭越发担心,这是所谓的“交易对手风险”:把钱借给一个正常的银行可以,但借给用市场价值已经大幅下跌的债券作为抵押品的硅谷银行必须“三思而后行”,因为它如果要倒闭,本金很可能就回不来了。所以,硅谷银行最近借钱的成本比其他正常银行高出很多。即使借来了钱,硅谷银行也不能用借到的钱去补资本充足率;按照监管要求,这时只能靠卖股票,用股权资本来补足资本充足率。此外,一旦硅谷银行发布“出售资产出现亏损并需要增发股票”的消息,外界立刻认为它“扛不住了”,马上就出现了大规模的存款挤兑和股价暴跌:短短48小时,硅谷银行股价暴跌超过80%(见图一,硅谷银行的股价走势和发行的永续债价格和收益率走势),紧接着,就不得不被监管机构接管。

主要原因是美国对中小银行的监管远不如对大型银行,尤其是有系统风险性的大型金融机构,的监管这么严。黄毅教授指出:一方面,包括硅谷银行高管在内的中小银行一直在游说政府,放松对中小银行的监管,他们的核心观点是像大银行一样的监管,中小银行将难以存活;更重要的是,中小银行是为企业,尤其是中小企业服务的,硅谷银行在支持中小企业的创新和发展上又的确做出了贡献,过于严格的监管不利于展业。在特朗普执政期间,政府确实放松了对中小银行的监管。另一方面,美联储和其他监管部门会定期对美国所有的银行做压力测试,这是预判银行风险的重要手段。美联储对大银行的压力测试比较严格,一旦不符合要求(哪怕是“悲观”场景下的状况)就必须补充资本金;而对于中小银行的压力测试却没有那么严格,有问题的银行也没有被要求必须加强风险防范的措施。这也是为什么硅谷银行的经营模式,尤其是最近三年账上的现金贷款和购买的债券可能引发流动性风险,没有得到监管足够重视的原因。

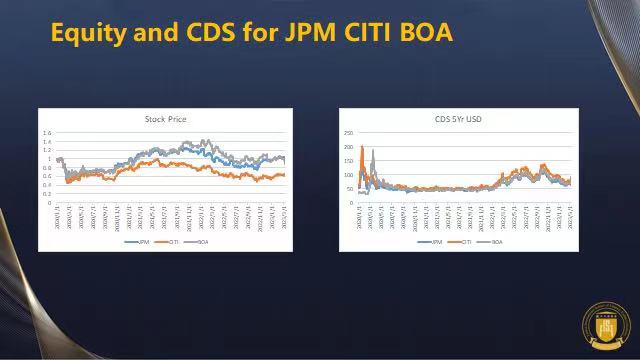

根据目前的信息,学院教授普遍认为,一周之内3家银行倒闭,问题是比较严重的,但美联储吸取“雷曼时刻(1.0)”的痛苦教训,一定会发布大规模的紧急救援措施;另外,美国规模最大的三家银行(摩根大通,美国银行和花旗银行)虽然上周股价也有下跌,但更加精准估计银行倒闭风险的CDS(信用掉期互换合同)价格显示,这三家大行的破产风险仍然非常低(见图二,显示三大行的股价和CDS价格走势);所以美国银行体系和资本市场应该不会引发系统性风险。钱军教授认为,目前美联储要做的最重要的事情就是要避免存款挤兑的风险进一步扩散;具体而言,美联储一定要停止其他中小银行的存款存户去挤兑这些银行。美国联邦存款保险公司(FDIC)对所有25万美元以下的(存在系统内的任何一家银行的)存款都是有全额保险的,但是25万美元以上的大额存款就不一定了,需要存户(或者银行)去买(大额存款)保险。硅谷银行的大额存款90%以上是没有保险的,所以才发生严重的恐慌。现在的问题是,其他的中小银行的大额存款客户可能会担心他们存钱的银行是下一个被挤兑的目标,所以他们可能想把存在这些中小银行的钱也取出来(放到更安全的大银行去),这就会出现挤兑风险的扩散。所以,美联储当下最关键的就是要停止存款挤兑的蔓延。

当地时间3月12日晚,美国联邦存款保险公司(FDIC)发布公告称,美国财长耶伦已经批准了相关措施,以保证 FDIC 完成对SVB的处置将“完全保护全部储户”。同时,美联储宣布,会在(美国时间)周一开放“特别贷款计划”,供已经倒闭的硅谷银行和其他符合条件的银行从该计划(并可使用持有的金融资产做抵押)借款,用于为银行的存款账户提供“保险”。

钱军教授表示,美联储的这一则通知最终确定硅谷银行的全部储户都将获得全额存款,不会有任何损失,而其他的符合要求的银行也可以来申请借款,目的就是防止其他中小银行的存款户去挤兑。他强调,美联储的这一通知是必须要尽快发布的,否则就难以止住挤兑风险的传递。

“但这也可能开辟了一个不好的先例,硅谷银行走到今天,外在冲击是美联储加息,但不可忽视的是其本身经营不善。2022年度诺贝尔经济学奖获得者、美国芝加哥大学的达蒙(Douglas Diamond)教授曾提出,活期存款客户可以随时取钱实际上是一个自我保护措施;也就是说,如果客户觉得银行经营不善,可以随时取走存款;因此,银行面临被挤兑的情况,在有(小额)存款保险的环境下,究其本质(或者说核心原因之一)是自身经营出现了问题。”在钱军教授看来,美联储的“救助”公告,把硅谷银行的存款客户都救了(当然没有救股东),可能会引起未来在银行管理上的一些“道德风险”,因为存款客户会觉得下一次一家濒临倒闭的银行的大额存款也会被救助(“bailed out”),从而失去对银行经营上的“监督”的动力。在政策制定方面,经济学有个词叫做“时间(不)一致性”,也就是事前认为一些不太好的措施,事后被认为是必须要做的。那么,这样的政策颁布以后,是否会引发其他一系列的新的扭曲和激励机制上的问题,有待商榷,我们也继续关注其他相关措施(包括对硅谷银行高管和董事会的处理和追责)。

据悉,美联储理事会闭门会议会于当地时间3月13日上午11点30分按照快速程序举行。学院师资团队将持续关注事件进展,为大家带来最新鲜、最专业、最全面的深度解读。