学院钱军教授出席界面资本论坛 畅谈科创板注册制引领资本市场新时代

发布时间:2019-06-05

5月24日,由上海报业集团 | 界面·财联社主办、林肯中国作为战略合作伙伴的【界面资本论坛】在上海圆满落幕。复旦大学泛海国际金融学院金融学教授、执行院长钱军在论坛上发表主旨演讲《科创板注册制引领中国资本市场发展的新时代》。

以下为复旦大学泛海国际金融学院执行院长、金融学教授钱军演讲实录:

▲ 钱军教授在【界面资本论坛】上发表主旨演讲

很高兴有机会在界面资本论坛跟大家分享一下对资本市场的一些看法。刚才胡老师讲了上海国际金融中心建设的宏图,我这里重点讲讲股市的发展。大家知道股市的发展是今年最重要的事情,以及接下来一段时间,最重要的事情就是上交所推出科创板。科创板核心的东西,科创板针对科创企业核心的制度设计,就是注册制。

我的演讲分三部分,第一部分跟大家简单说一下为什么要推进注册制,主要是我自己的学术研究,通过研究中国股市的特点来说明一下为什么科创板同时要试点注册制。第二部分跟大家简单把科创板试点注册制的定位和核心内容讲一下。最后讲一下对科创板的合理预期。

为什么要推出科创板与注册制?

大家知道科创板在不久的将来就会开盘,我先给大家讲两个比较相似的案例。

第一个是跟国内的环境比较相似的,我们知道香港的港交所是很特殊的市场。现在港交所上市公司里面,按照市值来讲将近三分之二的企业来自中国大陆,现在港交所市值最大的公司叫“腾讯”。去年港交所创造了一项世界记录,港交所在2018年上市公司的数量和融资总额,超过了美国,是世界第一的交易所。

而去年在香港上市的很多公司来自中国大陆。有两个公司肯定大家都知道,第一个公司叫小米,第二个公司叫美团,两个公司都是去年在港交所上市。港交所用的也是注册制,有些什么特点?

第二个如果要跟国内比较,可能跟科创板注册制比较接近的就是深交所创业板。所以我会把创业板首批上市的28家企业上市以后的表现跟大家再回顾一下。通过这样的比较,引出我们怎么去期待科创板的开盘。

我们知道科创板是中国股市的一部分,我先简单讲一下现在中国股市的一些情况。讲到中国股市,为什么一个国家要有股市?有几方面的原因。

第一个重要因素是为企业融资,这个很重要。中国做股市,早期一个重要的原因,是说通过建立股市让国企部分私有化。也就是说国企可以从市场进行融资,而不是简单由财政部拨款。从这点来讲,中国股市基本做到了给国企融资这件事情。

中国A股市场上交所和深交所现在加起来3500家上市公司,其中最近15年有不少的民企也上市了。民企上市以后也基本上做到了融资这件事情,所以对于公司融资来说,中国股市也基本达到了预期目标。

除了这个以外还有什么目的?起码还有两个很重要的目的。第一个是资源配置,从上市公司层面来讲,不同行业股票的价格调整实际上是资源配置的调整。也就是说,我们希望二级市场对公司价格的定价如果很准确的话,可以很准确地配置社会资源,这是第一个含义。

第二个目的,上市、退市也是很重要的资源配置。哪些企业可以上市,上市以后可以拿到资源。哪些企业如果做的不好应该退市,资源重新配置。所以从这点来说,股市对整个社会资源配置的作用也是非常重要的。从这方面来讲,中国股市做的还不够。

第三个目的,一个国家的金融体系一定要为老百姓和各个机关(包括政府部门),提供相对比较稳定的长期投资渠道。现在有个讨论的问题,比如我们社保里面的资金,应不应该大规模进入中国股市?这个问题很重要。可以从这点来判断这个股市做的怎么样。

▲ 2017年全球股票交易所总市值排行

这个数据是2017年数据,没有用2018年的数据,因为2018年中国股市的业绩不是太好,大盘大概跌了26%-28%。

2017年,从市值来讲最大的是美国,纽交所和纳斯达克两个市场。纳斯达克是我们科创板发展的一个宏伟目标。应该说纳斯达克的成功不是偶然现象,既有他们不断对制度的创新;也有很重要的一点,就是制度创新吸引了美国两次最重要的技术革命中的代表性科技企业上市。

第一次是八十年代。纳斯达克说比不过纽交所,纽交所吸引高大上的公司上市,我吸引那些还没有稳定现金流的企业。纳斯达克在很早的时候,跟纽交所竞争的时候说,我知道很大的企业看不上我,你肯定去纽交所。我吸引有增长性的、新兴行业的企业。这些企业的收入增长很快,但是还没有稳定的现金流。这样的企业,我欢迎。

八十年代的时候有一批这样的企业,其中一个叫做微软。微软在纳斯达克上市的时候非常不起眼,但是微软代表了八十年代PC个人电脑革命。他做了很多软件,大家都在用。微软是纳斯达克八十年代包容性上市机制吸引的一个很有代表性的企业。这是第一代,他吸引了微软。第二批吸引的企业,从九十年代末一直到现在的互联网革命。1999-2000年互联网泡沫顶峰后,很多在纳斯达克上市的公司最后都烟消云散了,但是剩下的一批企业中还是有一些挺有名、具有代表性的。比如说有个公司叫亚马逊,亚马逊这个公司数据很有意思。它在纳斯达克上市的时候也是很不起眼,不管是从市值还是从股价。而且亚马逊在纳斯达克上市以后,花了六年时间才从一个亏损的企业变成每个季度都盈利的企业。

当然一旦亚马逊开始稳定盈利的时候,它的股价上的非常快。大家知道现在的美国看电商就是亚马逊,我们有阿里巴巴,美国有亚马逊。亚马逊在纳斯达克上市的时候不是一个稳定盈利的企业。像亚马逊这样的公司还有Facebook、谷歌等等。

纳斯达克之所以有今天,除了它自己的机制改革以外,还有包容性很重要。我让那些还没有高大上的(但有成长性的)企业过来上市,让市场决定谁是下一个微软,谁是下一个亚马逊。这个逻辑和这个事实,就是我们科创板注册制的核心所在。

现在科创板和注册制,在我来看定位是最重要的。当然未来希望它成为成为全世界最好的交易所,但短期来讲,科创板只要能够吸引中国好的科创企业留在国内上市,而不是跑到纳斯达克,科创板注册制就非常成功。因为我们现在国内已经有一批很好的科创企业,我相信他们如果都留在科创板上市的话,以后会有更多的阿里和腾讯出现。

这个图里2017年底的时候,上交所总市值第五位,深交所第八位,还有港交所第七。如果把上交所+深交所,总市值已经超过日本,日本排第三。在2017年底的时候,我们A股市场的市值计算已经是世界第二(美国第一)。

这里还有一个数据叫换手率,可以看到在全世界主要的交易所里面,我们的两个交易所换手率非常高,尤其是深交所。

最近我们学院和上交所一起合作,我们用的是上交所的数据,我们发现实际上中国的散户交易很有特点,他们最喜欢交易的股票有两种。第一类是市盈率极高的小盘股,基本上不盈利或有一点点盈利,但是价格很高;第二类是亏损的股票,也是小盘股。这个可以解释为什么深交所的换手率高于上交所。

如果说我们现在科创板注册制的制度设计来讲,已经接近了世界先进水平,也就是纳斯达克和港交所的成熟市场的做法。但是有一个特点,我们交易的二级市场,是以散户为主的交易市场,这个怎么对接是很关键的。

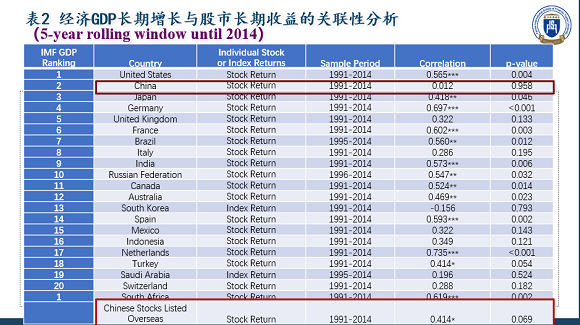

▲各国GDP长期增长与股市长期受益的关联性分析

中国股市有很多可以做的研究,这是我自己研究的一个东西。在很多成熟市场里面,股市被认为是经济增长的晴雨表,从统计来说股市的收益可以预测那个国家和地区的未来经济增长。这个表里面做了什么?我把全世界最大的21个国家或地区的经济体与国家股市的长期收益进行相关性分析。

什么是长期收益?就是用股市3-5年的收益,与国家接下来推迟1年以后中长期的经济增长做一个相关性比较。我们可以发现,在绝大多数的成熟市场,比如说美国、德国、日本等,股市的长期收益的确跟未来的经济增长是高度正相关的。因此说股市是经济增长的晴雨表,这个说法在发达市场的确是这么回事。从统计来讲,两者高度正相关。在很多大的新兴市场里边,相关性稍微弱一点,但是总体来讲还是正相关。

大家猜一下中国A股市场中长期收益和中国GDP增长之间有什么关系?答案是几乎没有任何关系。统计来看二者相关性的系数接近于0,而且p-value系数接近于1(注:p-value系数越接近于0,显著性越强;越接近于1,显著性越弱)。相关性系数和P值,两个放在一起什么意思?就是中国的A股市场的长期收益和GDP增长,几乎没有任何关系。

这是一个很严重的问题,我们的A股市场与中国经济增长是脱节的。我刚才说过股市的作用是在中长期给绝大多数的投资者,提供一个稳定的长期收益的投资渠道。从稳定性来讲,在发达市场股市跟经济增长正相关。要预测发达市场的长期走势,就看国家的经济增长走势。

虽然中国现在经济增长降到6%,我们已经很担心了。但跨国来讲,6%的经济增长还是最牛的。但问题是什么?中国经济增长不能用来判断股市的走势,这是很大的问题。刚才提到的这个研究论文,就是讲为什么我们的A股市场和经济增长是脱节的。

刚才说A股市场的长期收益跟经济增长没有关系,但有一波企业很有意思。在香港上市的公司里,接近三分之二是来自大陆的企业。腾讯、2018年上市的美团和小米,都是在香港上市。还有一批中国企业在美国上市,最多的时候将近500家,最少的时候将近300家。

给大家举两个例子。第一个阿里巴巴,第二个京东,这些企业大家都听说过。如果把在香港、美国上市的中国企业放在一起,至少有1200-1600家。他们这个组合的业绩远远好于A股市场的业绩。

尽管A股的收益跟经济增长没有关系,但是在海外上市的这些1000多家企业放在一起,却明显呈现出跟中国经济增长的正相关。在海外上市的中国公司股价表现,更能代表中国的经济增长。一个主要因素是行业构成,这个现象在上交所特别明显。在上交所上市的公司,大家想想唱主角的大盘股是哪些企业?是成熟行业的大企业。大国企、银行、石油公司、汽车公司等等,都在上交所。

但是,他们能不能代表中国现在和未来的经济增长?答案是NO。中国现在的经济增长,第一靠消费,第二靠科技,已经不是第一产业和第二产业了。现在在美国很多人分析中国经济增长的时候,已经知道中国的经济拉动靠消费增长。而且看中国的消费市场,看的是阿里巴巴的财报。阿里巴巴是在美国上市公司的业绩,最能代表中国消费市场的好与坏。

我刚才讲了什么问题?就是A股市场的结构性问题——真正代表中国消费和科技增长的公司,到现在为止绝大部分是在香港和美国上市。这就是为什么我们一定要在国内的交易所开创一个科创板块,最核心的目的就是要把这样的企业留在国内。

要实现这个目标,要做这两件事情:第一是认清板块,认清科创是经济增长的原动力;第二个要进行制度的改革。制度改革刚才说了非常多,从纳斯达克说到阿里、腾讯、京东。要让科创企业留在国内上市,一定要对现有的IPO上市机制做重大改革。

现在A股市场的上市机制有两个核心。

第一,它是行政制度。所谓行政制度就是证监会有一个部门叫发审委,在A股每个要申请上市的公司,都要交材料给证监会发审委审核。

所以我们发审委的同志很辛苦。这么多企业每个公司600页,而且现在是终身追责。终身追责的情况下发审委会怎么做?一定是严上加严。2018年上市公司很少,为什么?因为发审委面临终身追责,一定是基本上不让过,因为过了以后出事就完了。所以现在的审核制度就是行政机制。

第二个特点,现在上市有很高的盈利门槛。主板需要连续三年盈利,而且还有盈利规模要求。包括深交所创业板,也要连续两年盈利。跟这样的上市门槛要求对比,纳斯达克、港交所的成功就在于它有包容性,能吸引那些还没有稳定盈利的企业上市。

作为一个科创企业,有个词叫“独角兽”,就是在行业内有一定规模,增长很快、但还没有稳定盈利的企业。而在现行上市机制下,中国的“独角兽”是很难在国内上市的。

京东就是这样的例子,京东2014年5月在纳斯达克上市。在他2014年交的招股说明书里面,披露了过去3年的状况。京东在2012年稍微有一点亏损,2013、2014基本盈利,但是按照我们的主板上市规则是不行的。这样的企业跑到纳斯达克,纳斯达克说我太欢迎你了,你作为中国这么大市场的第二大电商,暂时没有盈利完全不是问题。

因为我们主板目前的上市盈利门槛,就把绝大多数的科创企业堵在了门外,这就是为什么一定要改革上市机制。

第二个是退市机制。股市到现在快30年,由于业绩不好被退市的企业寥寥无几,两只手可以数出来。纳斯达克培养了很多代表美国和世界技术发展的企业,还有一个数据大家可能不知道,纳斯达克这20年间退市的企业超过上市的企业,在纳斯达克平均每年有10%的企业会退市,包括很多企业是主动退市。而我们是严进不出,他是宽进严出。严进不出的情况下,缺乏优胜劣汰的机制,这也是我们要改革的核心。

怎么把股市推上规范的发展道路?需要解决上市机制问题、解决退市机制问题。这就是注册制的重大意义。

科创板的定位

然后讲一下科创板的定位。一句话总结就是:通过“三个面向,六个支持”,把中国的科创企业留在国内。

核心来讲有几方面。第一个就是权力下放。上交所专门成立了发行上市中心,现在审查材料是在上交所,审查完以后到证监会,证监会备案,不再需要证监会的审查。

此外,降低了上市要求。有五套不同的机制,企业可以盈利上市,但不盈利也可以上市,这就是重大改革,接近了纳斯达克。

同时加强信息披露,这个很重要。大家都知道上交所对于科创板注册制的信息披露要求很高。企业的材料放在网上,上交所询问企业的问题放在网上,企业回答上交所问题的答案也放在网上,而且问答可以有多轮。这是第一次,所有的人都可以成为专家,都可以去提问。

有人担心是不是造成过度信息披露?我本人觉得目前的阶段,在A股市场里面这么多问题,不断有财务造假问题,而且仔细一看手段还比较低劣,但是都逃过去了。所以加大信息披露的监管,是件好事。

定价机制。现在的定价有个建议价格,23倍市盈率。但是由于中国的股票比较稀缺,大部分投资者、尤其散户,都觉得打新股是稳赚不亏的事情,所以投资者需求很大,所以23倍市盈率从一个证监会建议的定价上限,就变成了实际的定价。不管什么行业,都是23倍市盈率,这个不对的。所以定价机制很重要。科创板有一个询价机制,券商带着企业向机构投资者询价,这是很重要的突破。

在科创板注册制之下,券商角色、责任有很大的提升。在注册制下,IPO就是券商在做发行。现在每个IPO券商一定要跟投2%-5%,还有锁定期,券商对信息披露也要负责。

其他亮点。纳斯达克20年中退市企业多于上市企业,科创板的退市机制也空前严格。投资者方面有50万的门槛,交易机制上开盘前五天没有涨跌停。此外还允许红筹企业。目前有很多科创企业已经在开曼群岛等地注册,严格按照主板规则是不能在国内上市的。这就是科创板和注册制试点的好处,我们欢迎他们回来,还可以同股不同权。

对于科创板的合理预期

对于科创板的预期,有两个极端。

第一个我列举了去年在港交所上市的中资股三类,H股、红筹和中资民营,按照三类定义总共在香港去年上市的有60家中国企业。总的来说他们上市开盘以后什么情况?上市的第一天平均上涨3.98%,而且60家里面有23家,即三分之一多的企业,上市的第一天就破发。

第二是深交所的创业板。创业板从2009年开始,第一批企业28家,开盘第一天平均市盈率是56.7倍,平均涨幅是106%,每个企业第一天都翻了一倍。两年以后的整体业绩也跑赢了深交所的大盘指数,所以还是不错的。所以创业板跟港交所相比,港交所上市是极其温吞水,创业板是极其火爆。

我们怎么迎接科创板?要有理性的预期,在注册制下IPO破发是正常的。香港去年第一天就有23家破发,涨的幅度也很小。

根据科创板目前的申报情况,截至5月6日,已有24批共计100家企业获得受理,79家进入“已问询”状态,21家处于“已受理”状态。

从行业和地区分布看,计算机、专用设备、软件、医疗是四大行业。地区来讲,主要来自北京、上海、浙江等地。规模来讲,绝大部分是比较小的企业,融资规模在0-5亿和5-10亿两档的居多。

从申报标准看,目前申报企业中87家企业已经盈利,选择了第一套上市标准(最近两年净利润为正且累计超过5000万元,或最近一年净利润为正且营收不低于1亿元)。有一个很特别的是一个红筹企业注册在开曼,现在仍亏损,也报了材料,这个很好,体现了包容性。

总结一下,科创板IPO机制的改革力度非常大。包括退市安排、询价安排、权力下放力度等等,通过机制设计下了决心要做注册制。如果十年前说要把中国的科创企业留在国内只是讲讲而已,那么现在的情况下把中国的科创企业留在中国就真的非常重要了。

另一方面,仍待解决的一个问题是,一套比肩世界成熟市场的机制,放在一个以散户交易为主的市场现实中,这就需要在对接方面考虑稳健性。

谢谢大家!